税務署では個人事業主やフリーランスの方だけではなく、海外との取引をしている個人についても情報を収集し税務調査を実施しています。海外取引をしている個人の税務調査事案はどのように選定されているのか、また選定されやすい事案の特徴について、元国税調査官である税理士が解説します。

法定調書などの情報を勘案して選定

海外との取引をしている個人の調査事案については、一般的な個人事業主やフリーランスの事案と異なり、国際取引に係る税務を担当している国際税務専門官や海外取引事案担当者と呼ばれる者が選定します。さまざまな情報を勘案している点は個人事業主と同じですが、海外取引については、主に以下の資料による情報から選定することが多いです。

国外送金等調書

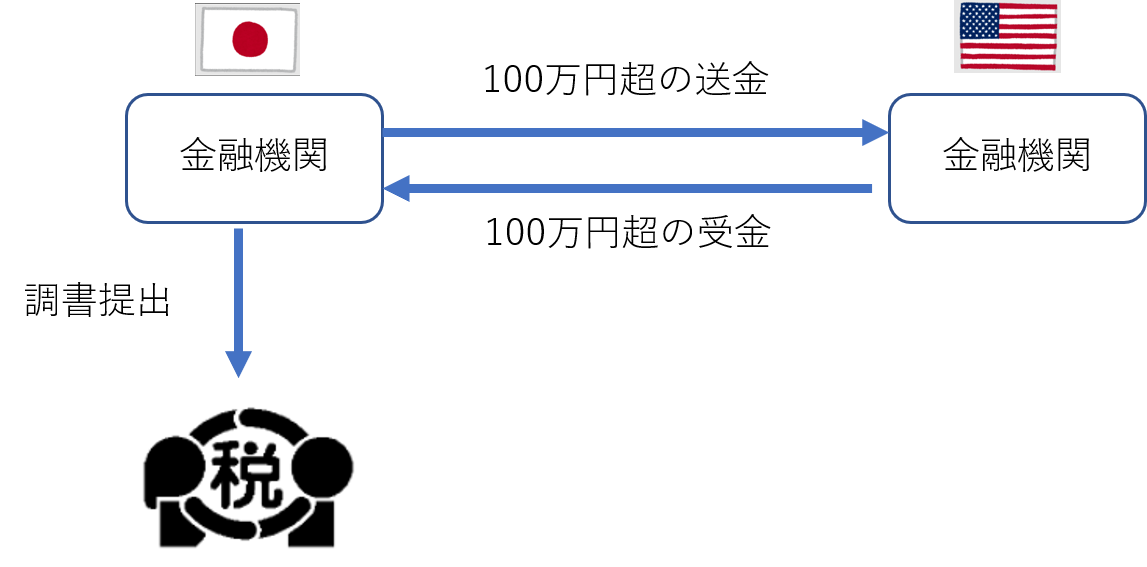

国外送金等調書とは、金融機関を通じて国外に100万円超の送金をしたり、国外から100万円超を受領した場合にに、その金融機関から税務署に提出される資料です。

例えば、日本とアメリカ両方に自分名義の銀行口座を持っていて、日本の口座からアメリカの口座に100万円を超える金額を送金したり、逆にアメリカの口座から日本の口座に100万円を超える金額を送金した場合、日本の銀行から税務署に以下の資料が提出されます。

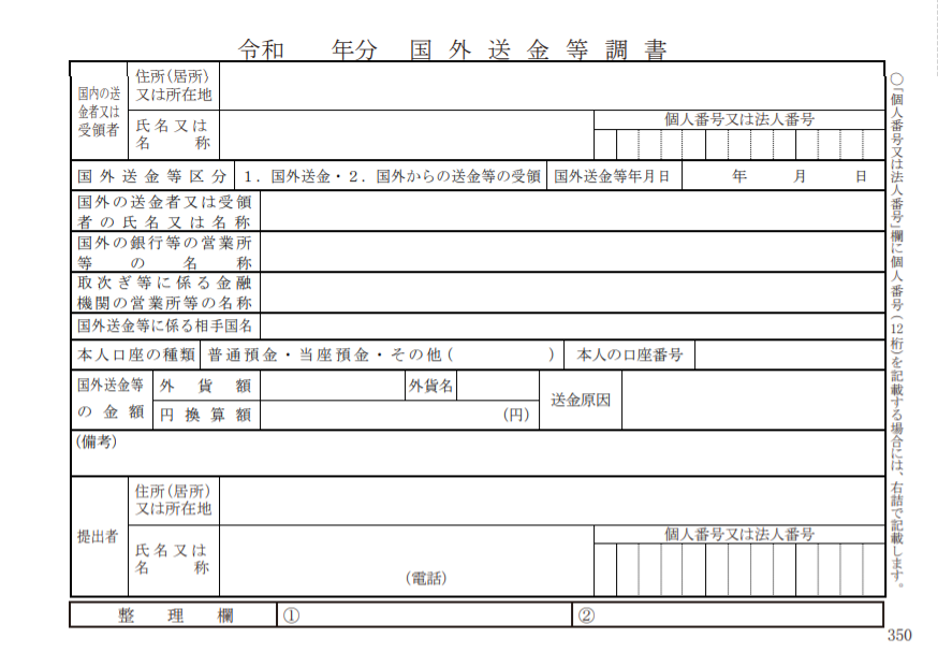

そして、その資料には、「送金者又は受領者の氏名」、「送金・受領した相手国」、「取引年月日」、「取引金額」「取引の原因」などを記載することになっています。

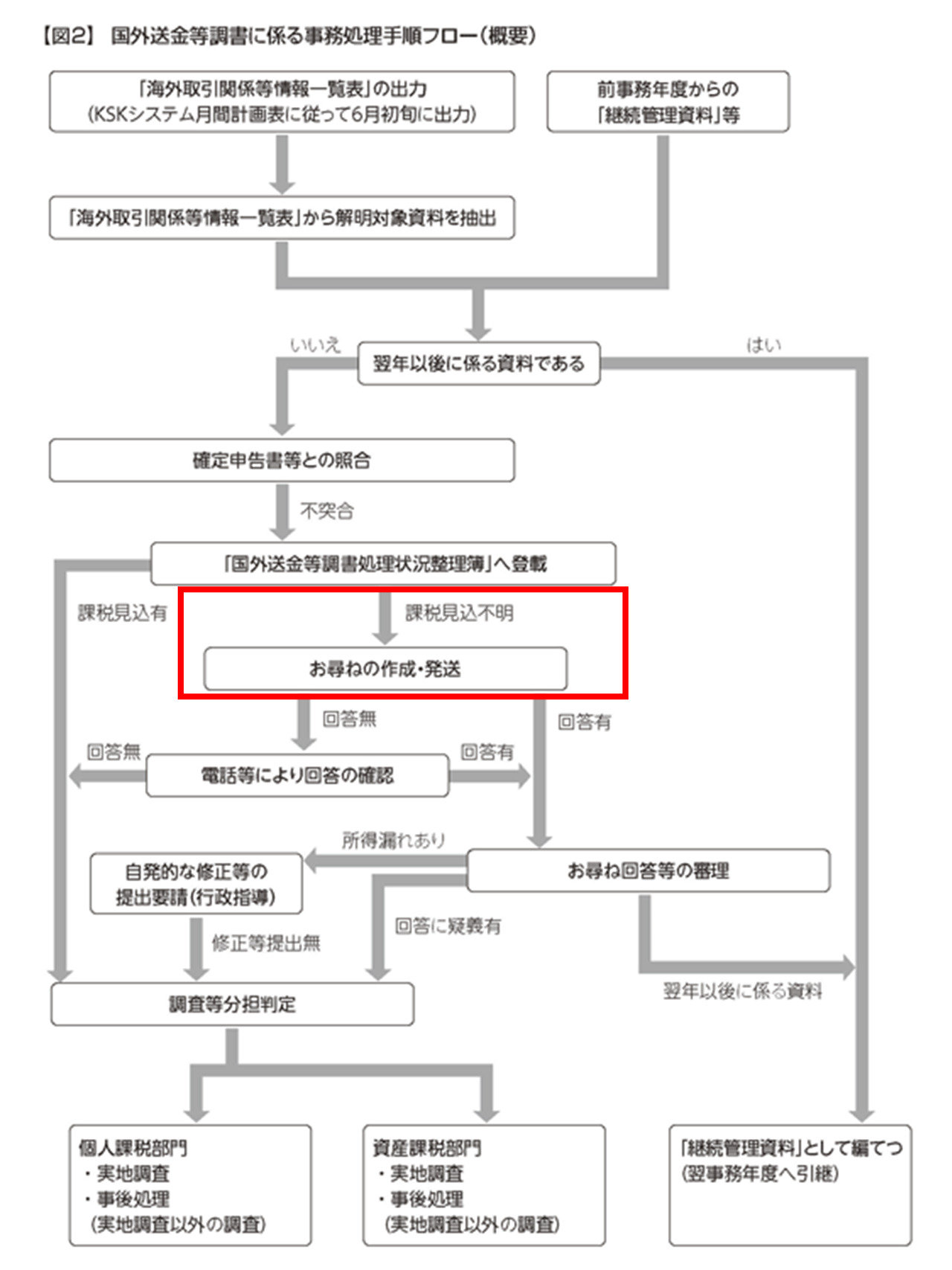

なお、この資料による調査選定は、以下のフローに従って行われるとされています。

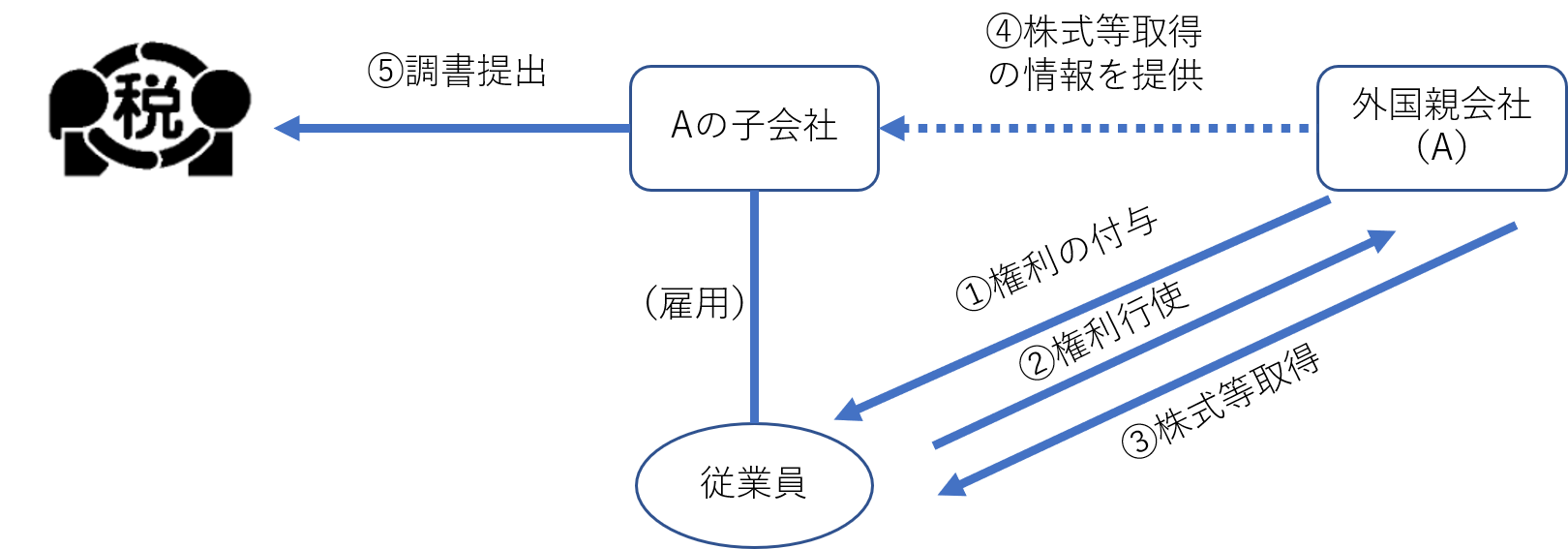

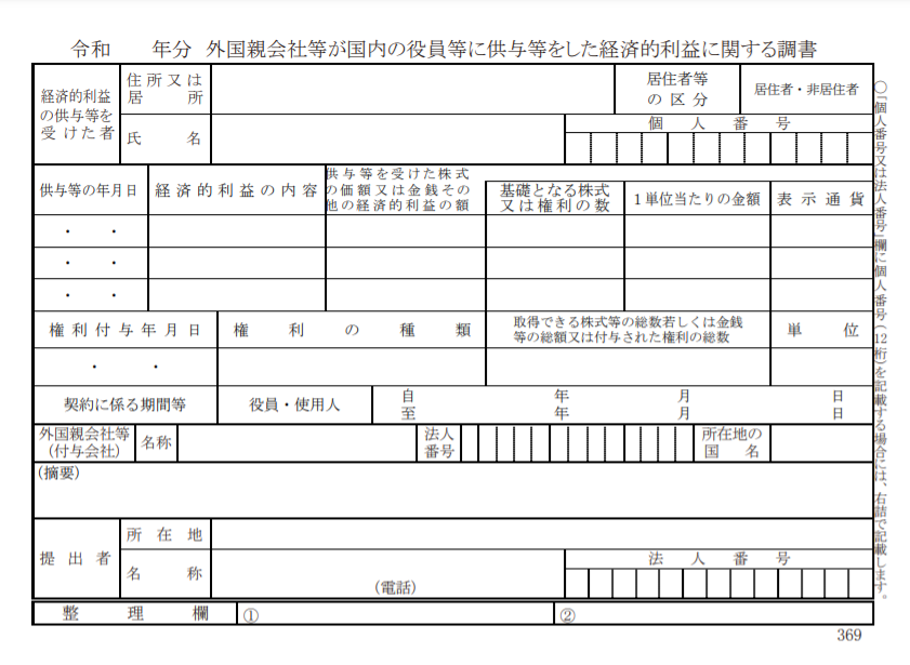

外国親会社等が国内の役員等に供与等をした経済的利益に関する調書

外国親会社等が国内の役員等に供与等をした経済的利益に関する調書とは、勤務先(外国法人の子会社)がストックオプションやRSU、ファントムストックといったインセンティブ報酬制度を導入していて、その制度に基づいて従業員が外国の親会社の株式を交付されるなどして経済的利益を得た場合に、勤務先から税務署に提出される資料です。

勤務先から提出される資料には、「株式等の交付日」や「株数」、「1単位あたりの金額」、「外国親会社の名称」などを記載することになっています。

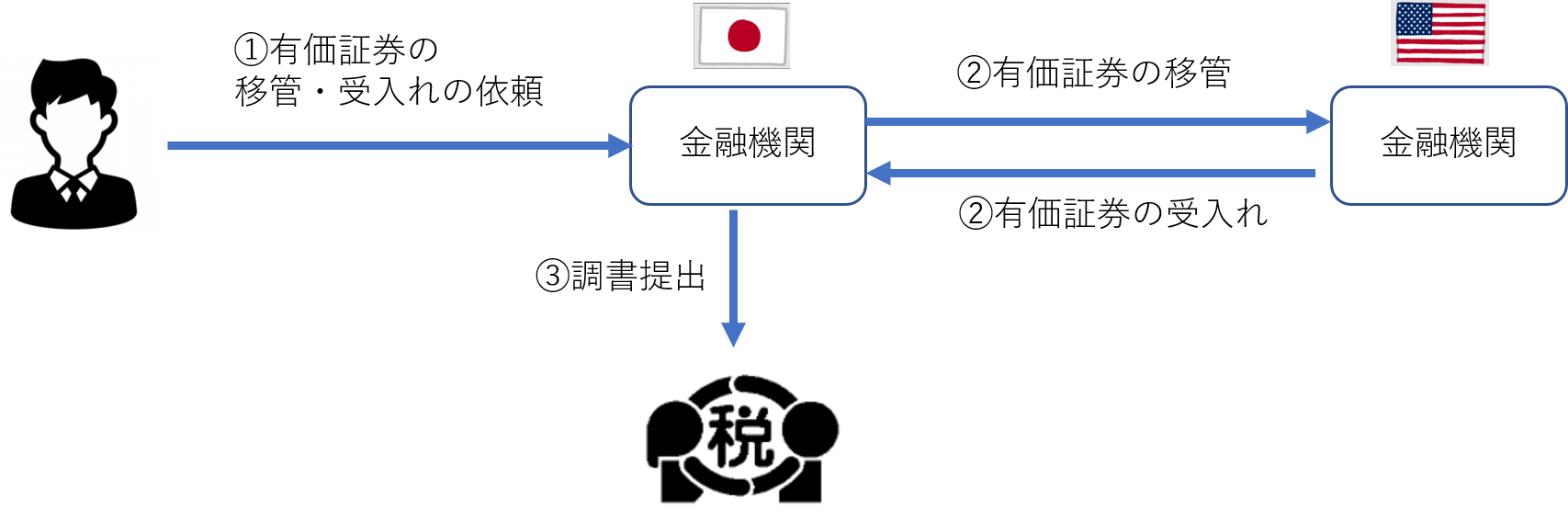

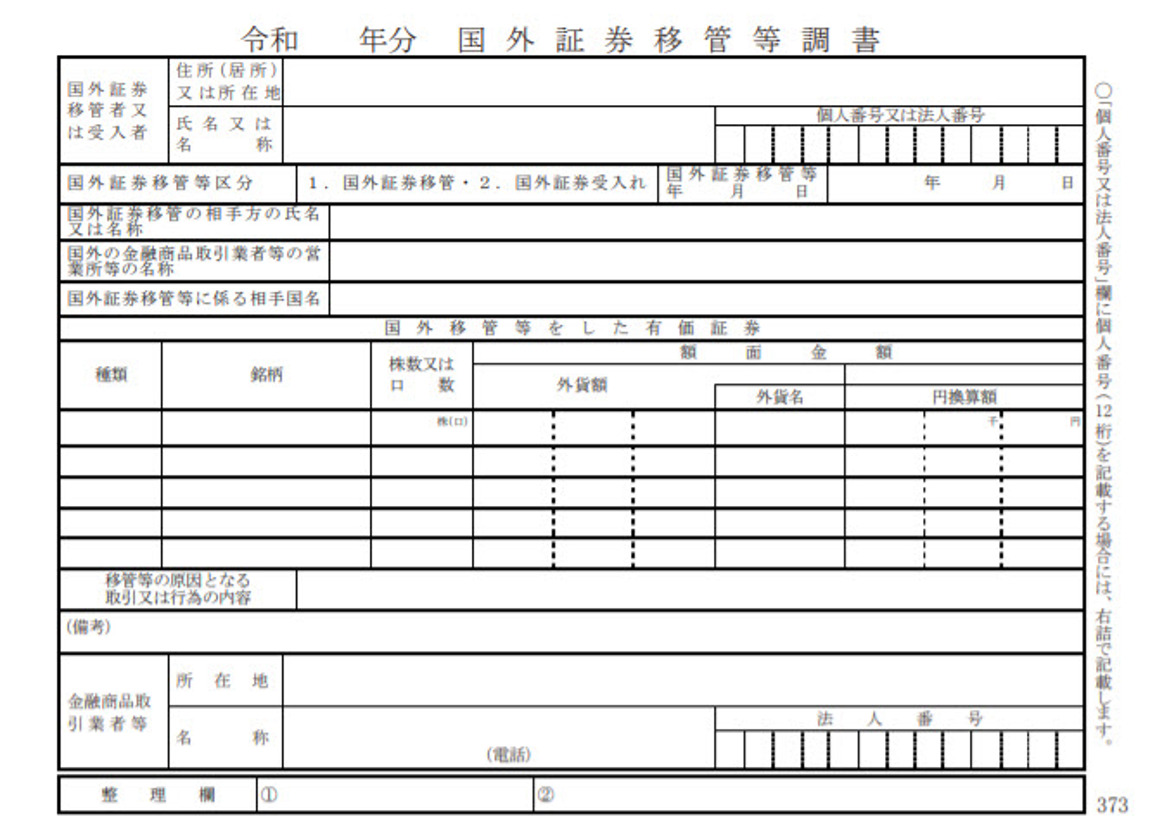

国外証券移管等調書

国外送金等調書とは、国内の金融機関から国外の金融機関に有価証券を移管したり、又は国内の金融機関が国外の金融機関から有価証券を受入れした場合に、国内の金融機関から税務署に提出される資料です。

その資料には、「移管先又は受入元口座の開設者」、「移管先又は受入元の金融機関の名称」「移管又は受入の相手国」、「取引年月日」、「有価証券の種類、銘柄、額面金額」「移管又は受入れの原因となる取引」などを記載することになっています。

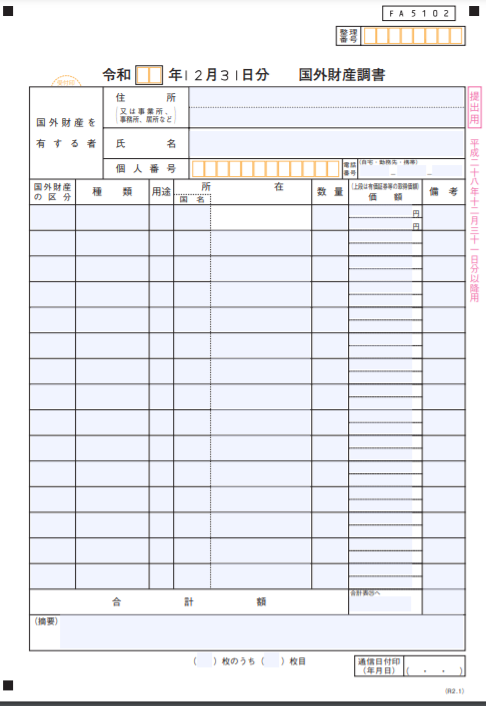

国外財産調書

国外財産調書とは、居住者が12月31日現在で、国外に5000万円超の財産を有している場合に、本人から税務署に提出する資料です。なお、提出は翌年の3月15日までに所轄の税務署へ行わなければならないことなっています。

国外財産調書には、「財産の種類」や「所在」、「価額」などを記載することになっています。

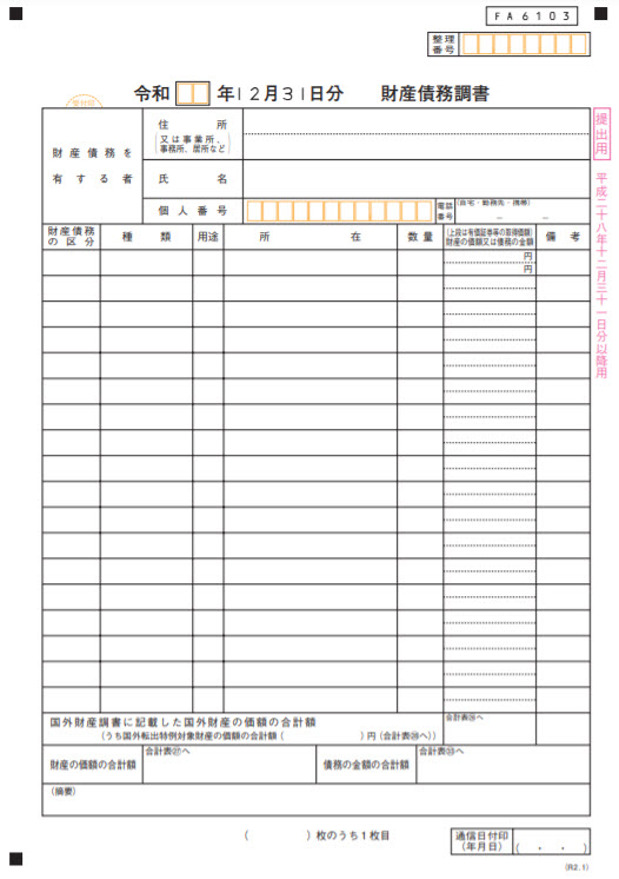

財産債務調書

財産債務調書とは、居住者が12月31日現在で、国外に5000万円超の財産を有している場合に、本人から税務署に提出する資料です。なお、提出は翌年の3月15日までに所轄の税務署へ行わなければならないことなっています。

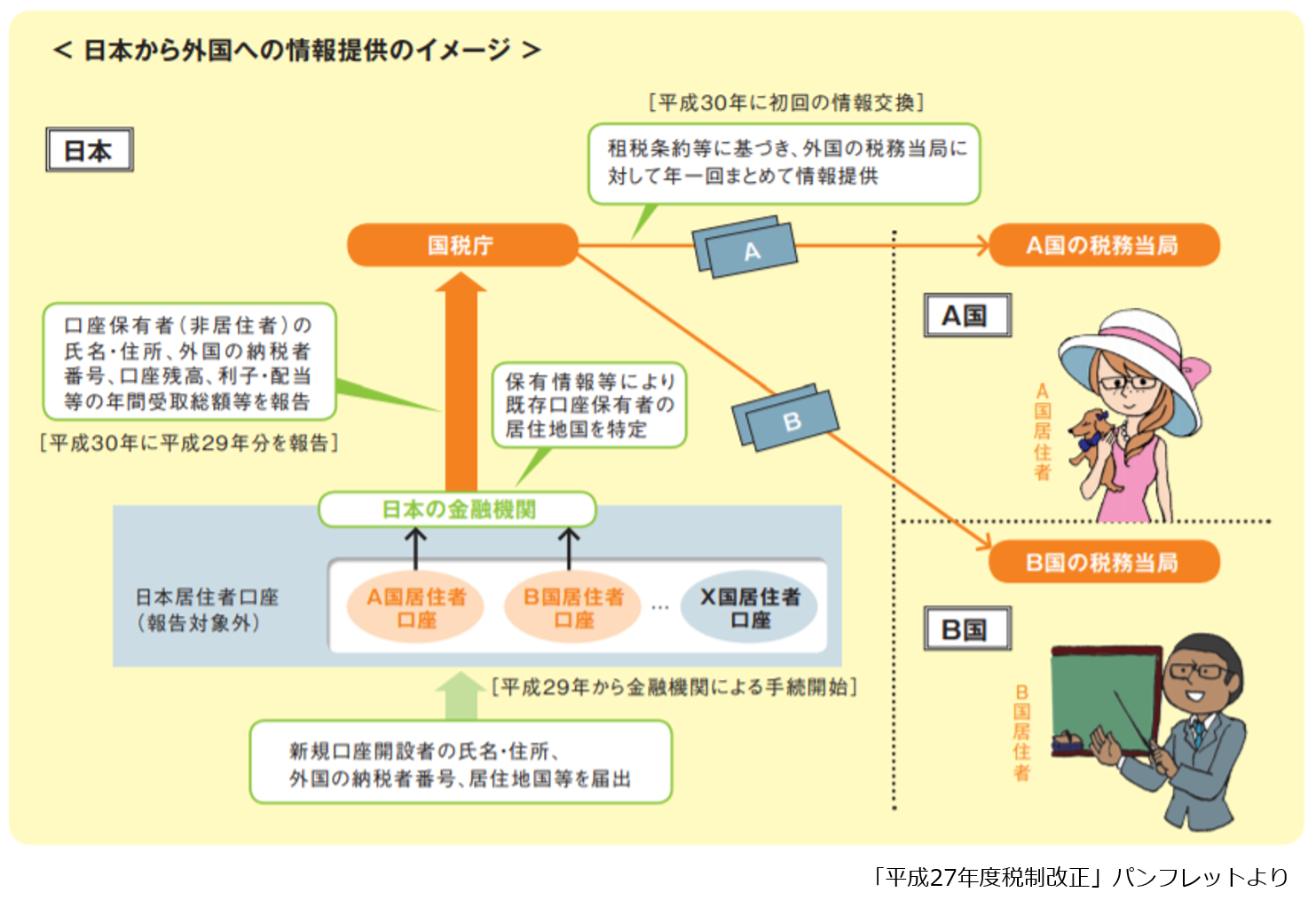

租税条約に基づく情報交換資料

外国の税務当局から租税条約に基づき、利子や配当、不動産賃貸料、無形資産の使用料、給与・報酬、株式の譲受対価等の資料が送付されることがあります。

また、2018年以降は、共通報告基準(CRS)に基づき非居住者の金融口座情報も交換行われています。

調査に選定されやすい事案の特徴

過去に海外取引の事案を選定した経験から、以下の特徴がある事案は選定されやすくなると思われます。

インセンティブ報酬が無申告

ストックオプションやRSU、ファントムストックといったインセンティブ報酬が無申告であった場合、調査をすれば確実に課税となることから、金額が大きいほど選定されやすいです。

国外からの多額の受金

国外の送金は、投資の原資を送金することが多いので選定されることは多くないですが、国外からの受金は、運用益の送金であると考えられることが多いので、特に不動産やファンドの売却と想定されるものや、タックスヘイブンと言われる国から多額の受金がある場合は注意が必要です。

スキームもの

海外不動産投資といったスキームものと思われる取引をしている場合、実態を解明したいという動機が働きます。

国外財産調書に記載されている資産からの収入が想定されるもの

例えば、国外送金調書に、預貯金や株式、不動産が計上されているにもかかわらず、申告に利子や配当、不動産収入が計上されていないといった場合です。

〇〇文書

2015年にパナマ文書、2017年にはパラダイス文書と呼ばれるタックスヘイブン(租税回避地)に係る情報が公開されたことがありました。今後もあるかは分かりませんが、このような文書が公開された場合は、調査に至らない場合であっても確認は求められることになると思います。