個人事業主やフリーランスの方は、基本的に毎年税務署に確定申告をする必要がありますが、何らかの事情により申告をしていない方もいるかと思います。そのような申告が必要なのに申告していない人を、税務署はどのようにして見つけているのでしょうか?元国税調査官である税理士が解説します。

税務署には様々な情報が蓄積されている

税務署の職員が行動を随時監視しているわけでもないし、申告書を提出していなければ存在も分からないはずなのに、何で無申告であることがバレるのかと不思議に思う方もいらっしゃるかと思いますが、税務署には様々な情報が蓄積されており、それらの情報と申告の有無を突き合わせるとバレてしまうのです。例えば、税務署には以下のような情報が蓄積されております。

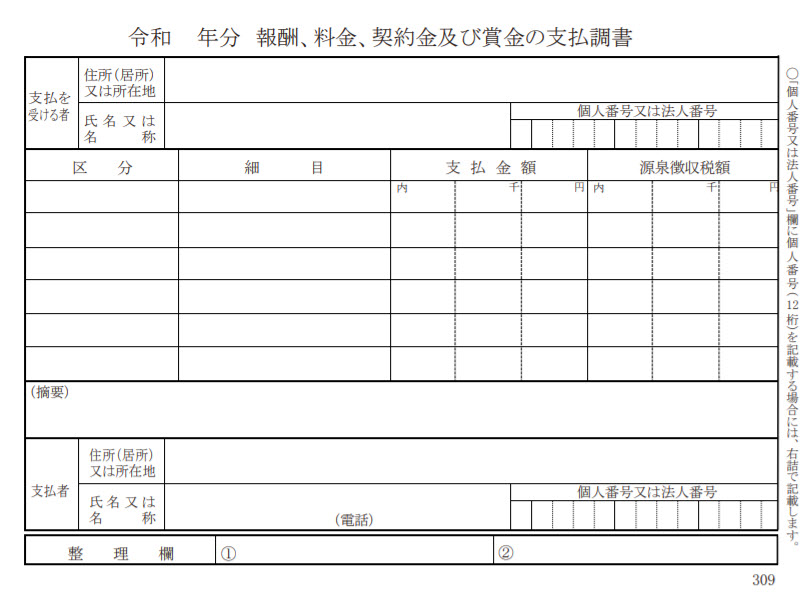

法定調書

法定資料とは、税務署に提出が義務付けられている資料で、現在60種類の法定資料があります。その中には、例えば、「報酬、料金、契約金及び賞金の支払調書」といったものがあり、提出範囲については次のようになっております。

| 区分 | 提出範囲 |

| 外交員、集金人、電力量計の検針人及びプロボクサー等の報酬・料金、バー、キャバレー等のホステス等の報酬・料金、広告宣伝のための賞金 | その年中の支払金額の合計額が50万円を超えるもの |

| 馬主に支払う競馬の賞金 | 1回の支払賞金額が75万円を超える人のその支払を受けた者に係る全ての支払金額 |

| プロ野球の選手などに支払う報酬、契約金 | その年中の支払金額の合計額が5万円を超えるもの |

| 弁護士や税理士等に対する報酬、作家や画家に対する原稿料や画料、講演料等 | その年中の支払金額の合計額が5万円を超えるもの |

| 社会保険診療報酬支払基金が支払う診療報酬 | その年中の支払金額の合計額が50万円を超えるもの |

他の納税者の調査で収集した資料

税務調査においては、他の納税者の調査に活用するために資料を収集することがあり、例えば、外注費の支払日や金額、決済方法などを収集したりしています。

売上、仕入、費用及び リベート等に関する資料

税務署では、「売上、仕入及びリベート等に関する資料の提出方について」という資料を法人及び個人の事業者に送付して、金額が数万円~数十万円以上の売上、仕入、外注費、リベートといった取引について、取引先の住所、氏名、取引年月日、取引金額、決済方法、取引銀行、品名等の情報の提出してもらい情報を収集しています。

資料せん

税務署では、税務調査に活用できる有効な情報を持っている会社などに資料の提出をお願いし、その資料をもとに「資料せん」というもの作成しています。また、機動官という役職の職員が日々金融機関に臨場し、怪しい入出金がある口座情報を収集し、「資料せん」を作成しています。

ネット情報やSNS

税務署の職員は、管轄内の納税者の情報を常に収集しており、ネットを使って取引をしている者やSNSで情報発信している者の情報も収集しています。

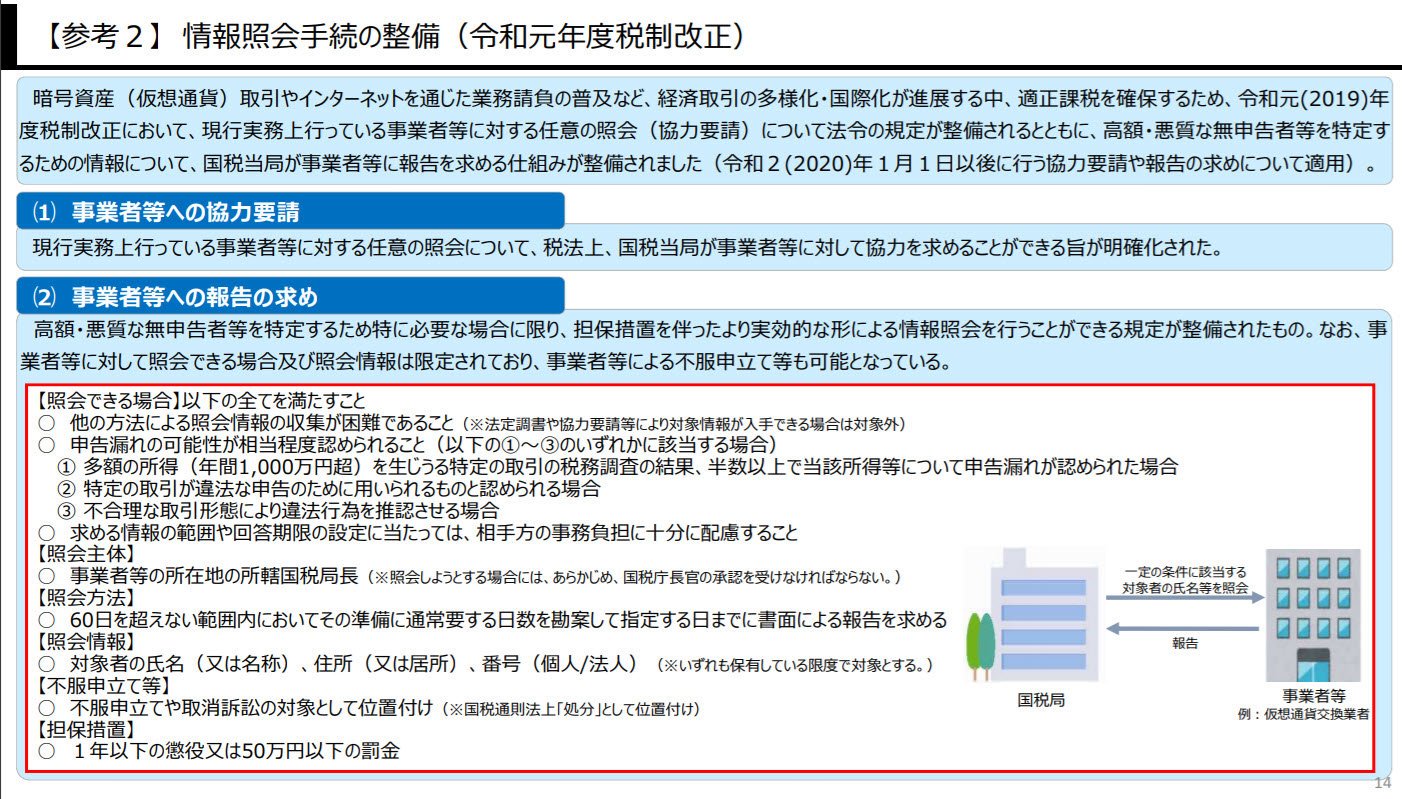

ネットで取引する場合は特定商取引法で、氏名、住所、電話番号などを表記しなければならないことになってます。また、SNSを匿名で行っている場合であっても、税務署からプラットフォーマなどの事業者に情報提供を求めることができることになっており、いざとなれば罰則を伴った実効性のある照会をすることも可能になっています。

出典:国税庁HP「シェアリングエコノミー等新分野の経済活動への的確な対応」

タレコミ

税務署には、この人が脱税しているといった情報が電話や投書で寄せられます。その大半は根拠のないガセネタであることが多いですが、会社の元従業員や元配偶者など、内部の人でないと知りえない信頼性の高いと考えらえる情報もなかにはあります。なお、国税庁のHPでも「課税・徴収漏れに関する情報の提供」を受け付けしています。

さまざまなルートからバレる

上記で紹介した情報以外にも税務署には情報が蓄積されており、それらから無申告者をチェックしています。日本国内で取引をしているのであればほぼ確実にバレると考えて間違いないと思います。