個人が、消費税の課税選択届出を行い、事業として暗号資産の譲渡のみを行った場合、暗号資産の譲渡にかかった経費に係る消費税を仕入税額控除して還付を受けることができるのか、検討してみました。

消費税のしくみ

消費税は、国内において消費(財やサービスの提供など)をした場合にかかる税金であり、事業者が納税する税金です。納める消費税額は「預かった消費税額」から「支払った消費税額」を差し引いて計算します。

事業者は財やサービスを提供した際に、その対価に消費税を上乗せして受け取ることにより消費税を預かり、経費を支払う際に消費税を上乗せして支払うことにより消費税を支払います。その結果手元に消費税があれば納めることになります。

具体例を挙げて説明すると、上の画像では、小売業者が7,700円(消費税700円)で洋服を仕入れ、11,000円(消費税1,000円)で消費者に販売していますが、これにより小売業者は1,000円の消費税を預かり、700円の消費税を支払っているので、手元には300円の消費税が残ります。小売業者はこの300円を税務署に納税するというのが消費税の基本的なしくみです。

消費税法上、取引は「課税取引」「非課税取引」「免税取引」「不課税取引」に区分されていますが、「非課税取引」となるものは消費税法の別表第一に列挙されています。

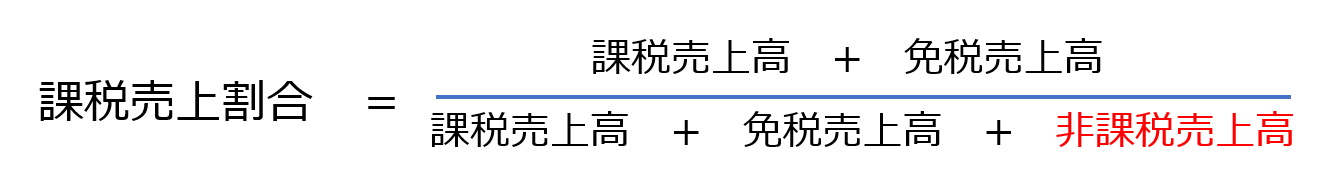

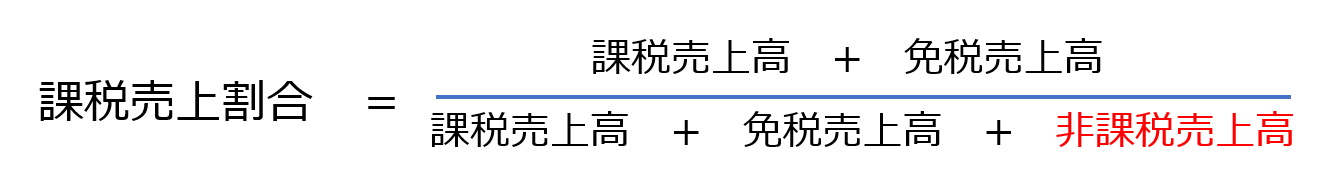

また、「支払った消費税額」を計算する際には、課税売上割合というものを計算することになっています。

この課税売上割合が95%以上であれば、「支払った消費税額」は非課税売上に対応するものであったとしても全額控除できることになっていますが、95%未満の場合は、個別対応方式か一括比例配分方式のいずれかにより「支払った消費税額」を計算することになっています。この場合、非課税売上に対応して支払った経費に係る消費税額は基本的には控除できません。

また、上記で消費税は事業者が納税する税金と書きましたが、納税するのは原則2年前の売上高が1,000万円超の事業者であり、売上高が1,000万円以下の事業者は消費税を預かっていたとしても納税する必要はありません(免税)。

ただし、「課税事業者選択届出書」という書類を税務署に提出した場合は、2年前の売上高に関係なく納税義務者となります。

暗号資産の譲渡についての消費税法上の取扱い

暗号資産の譲渡は「非課税取引」

消費税法の別表第一には「非課税取引」が規定されていますが、第2号は

二 金融商品取引法(…)第二条第一項(…)に規定する有価証券その他これに類するものとして政令で定めるもの(…)及び外国為替及び外国貿易法第六条第一項第七号(…)に規定する支払手段(…)その他これに類するものとして政令で定めるもの(…)の譲渡

と規定しています。上記の「支払手段に類するものとして政令で定めるもの」については、消費税法施行令(9条4項)において、

4 法別表第一第二号に規定する支払手段に類するものとして政令で定めるものは、資金決済に関する法律(…)第二条第五項(…)に規定する暗号資産…とする。

と規定されており、資金決済法の定義に該当する暗号資産を挙げています。そのため、暗号資産の譲渡は「非課税取引」となります。

暗号資産の譲渡は課税売上割合の計算上考慮しない

仕入税額控除を計算する際、課税売上割合を計算する必要がありますが、その計算は上記で述べたとおり

で計算することになります。ここで、非課税取引となる売上高については、分母の「非課税売上高」に入れて割合を計算することになりますが、暗号資産の譲渡については、消費税法施行令(48条2項)において、

2 前項第一号に規定する資産の譲渡等には、事業者が行う次に掲げる資産の譲渡は、含まないものとする。一 …又は第九条第四項に規定する暗号資産…

と規定されていることから、課税売上割合の計算上「非課税売上高」に含めないで計算することになります。

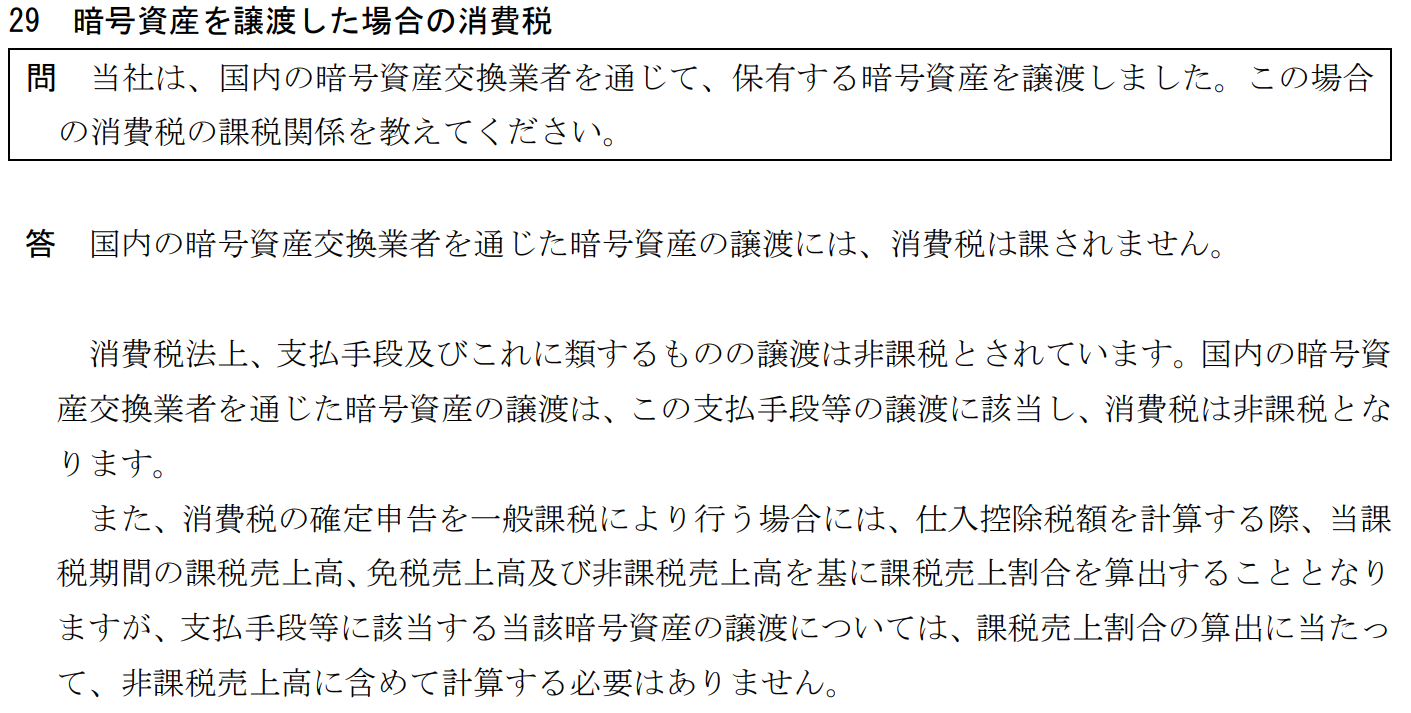

国税庁の情報

国税庁では、「暗号資産に関する税務上の取扱いについて(情報)」という情報をHPで公開していますが、その中では以下のように説明されています。

課税売上割合の分子と分母がともに0だった場合の取扱い

消費税の課税選択届出をした個人が、事業として暗号資産の譲渡のみを行った場合、例えば、課税売上高0円で、非課税売上高が2,000万円だった場合、暗号資産の譲渡は非課税売上高に含めないことから、課税売上割合の計算上分子も分母も0になります。その場合、課税売上割合はどうなるのかということですが、国税庁HPのタックスアンサー(課税売上割合が0の場合の仕入控除税額の計算方法)には以下のような記載があります。

課税期間中の売上(資産の譲渡等)がなく、課税売上割合の計算上の分母及び分子がともに0となる場合、課税売上割合は0%(95%未満)として取り扱われます。

このタックスアンサーの記載からすると、課税売上割合の計算上分子も分母も0の場合、実務上は課税売上割合は0%で計算することになるかと思われます。

税務通信の村木税理士の記事では、「分離(原文ママ)解釈上では疑義が残りますが、実務としては、

結論:還付を受けることはできない

消費税の課税選択届出をした個人が、事業として暗号資産の譲渡のみを行った場合、それにかかった経費に係る消費税は、課税売上割合が95%未満になることから全額控除できず、また個別対応方式又は一括比例配分方式で計算しても、非課税売上に対応する経費からは仕入税額控除が計算されないことから、結果的に仕入税額控除をすることができないことになります。そうすると、経費に係る消費税について還付を受けることはできないと考えられます。